相続時精算課税とは?令和5年改正前後と注意点について詳しく解説 | 大分相続相談室

日本政府は、2023年の税制改正で経済格差の是正、経済成長の促進、財政の持続可能性の確保を目的とした包括的な税制改革案を提示しました。

その中で、相続時精算課税制度の年間110万円枠の新設をはじめ、基礎控除も相続前贈与の加算対象になるなど、相続税に関連する改正が多数盛り込まれています。

ここでは、相続税に関連する改正点と、新たな2つのポイントについて詳しくご紹介します。

相続時精算課税の仕組みについて

相続時精算課税制度とは、60歳以上の父母や祖父母から、18歳以上の子供や孫に生前贈与を行った場合に選択できる課税制度です。

従来、生前贈与を行った場合には、贈与を受けた子供や孫が多額の贈与税を納める必要がありました。しかし、相続時精算課税制度を利用した場合は、贈与時に支払う贈与税が軽減されます。

その後、贈与した方が亡くなった際には、贈与を受けた財産の額を相続財産の額に戻して相続税の金額を計算します。この時、贈与した時に支払った贈与税は差し引いて相続税を納税することとなります。

相続時にすでに支払った贈与税を精算することから、相続時精算課税と呼ばれています。

つまり相続時精算課税制度とは、「相続税の納税を後回しにして、相続財産だけ先渡しする制度」だということになります。

「相続まで待たせずに、今ある財産を使わせてあげたい」という親の思いがある場合や、「親のお金をアテにしたいが、相続までは待てない」という子どもの事情がある場合には、メリットがあるといえるでしょう。

相続時精算課税制度は、贈与財産の種類や金額、贈与回数に制限はありません。しかし、先日の税制改正大綱で改正案が発表されました。現在発表されている改正内容の適用は、2024年の贈与からはじまります。2023年は改正内容が適用されません。

そこで現行の相続時精算課税の仕組みを見ながら、改正後の仕組みについて解説します。

相続時精算課税の基礎知識

現行の相続時精算課税制度では、相続が発生したときに相続発生前3年以内の贈与は、基礎控除部分も含め相続財産に加算されることになっています。そのため、基礎控除とは言うものの、持ち戻しが発生し計算し直すイメージです。

相続時精算課税は、原則60歳以上の父母や祖父母から18歳以上の子または孫に対して、選択できる贈与税の制度です。成人年齢が法律により18歳に変更となったため、令和4年3月31日以前の贈与については20歳以上が対象です。

相続時精算課税を適用した場合、同じ贈与者からの贈与について選択をした年分以降からすべて対象となり、特別控除の限度額2,500万円に達するまで2年目以降も適用され続けます。

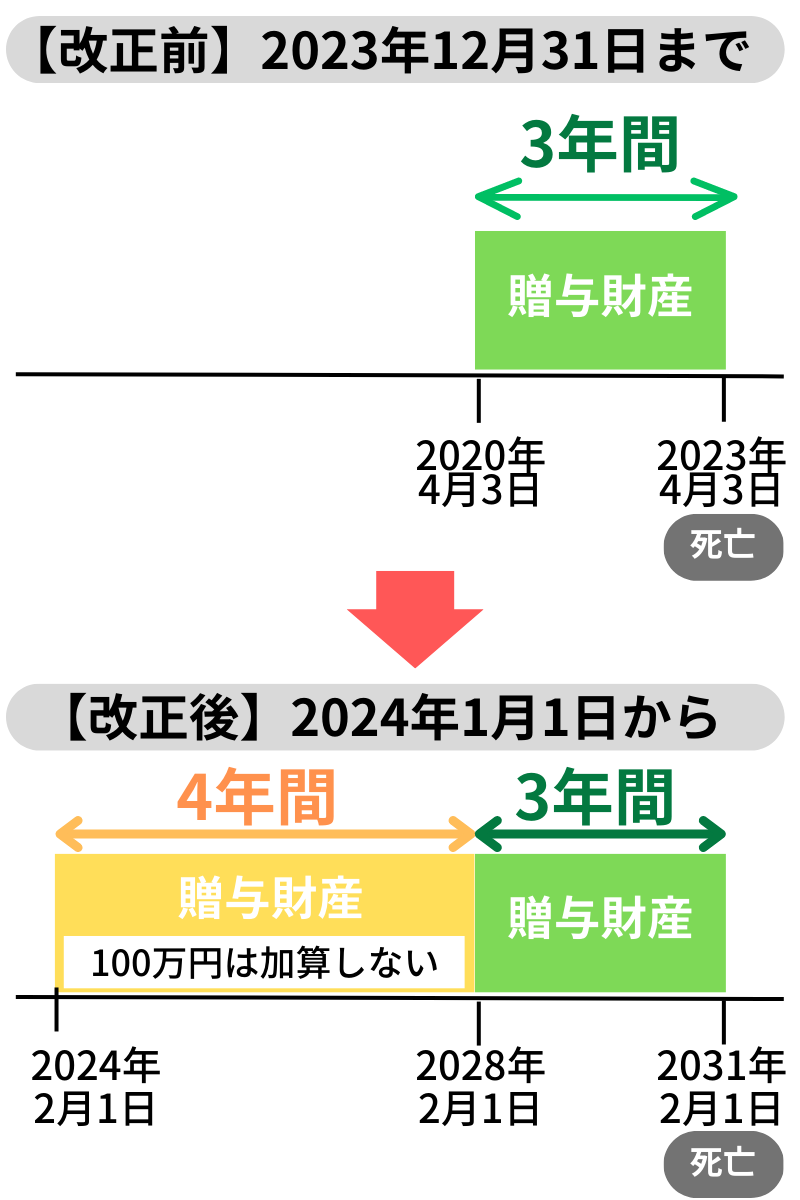

ポイント➀ 生前贈与の加算年数を死亡前3年から7年に延長

1つ目は、生前贈与の加算年数を死亡前3年から7年に延長することです。

現行では、相続開始前3年以内の贈与は、相続税の対象になります。これを、「生前贈与加算」といいます。

2024年以降の贈与から、7年に延長されます。結果的に、相続税計算上の相続財産が増えることになり、相続税の増税となります。

※2027年以降、加算される年数が3年より長くなり、2031年1月以降の相続から7年加算されるようになります。

亡くなる前の3年間に贈与された財産の扱いはこれまでと同じですが、それより前の4年間に贈与された分については、全体から100万円を差し引いた金額を相続財産に含めて計算します。

ポイント➁ 相続時精算課税に年110万円の控除新設

2つ目は、2024年の贈与から年110万円までなら相続税も贈与税もかからなくなることです。

現行の相続時精算課税制度の特徴は以下です。

【現行 相続時精算課税制度の特徴】

➀合計2500万円までの贈与については贈与税がかからない。

※相続する際には、贈与を受けた分を相続財産に足し戻すため、相続税がかかる

➁一度この制度を使うと同じ間柄では暦年課税制度を使えなくなる。

➂少額の贈与でも、贈与税の申告が必要

今回の改正で相続時精算課税制度に新たに「年110万円の基礎控除」の枠が加わります。

つまり、2024年1月1以降、相続時精算課税制度を選択した人への贈与でも、年110万円までなら贈与税も相続税もかからなくなります。

贈与税の申告も不要になります。

詳細は財務省パンフレットをご参照ください。

現行法と改正内容の大きな違い

現行法では、年間110万円以下の少額な贈与であっても、精算課税を適用しているのであれば、申告が必要です。

しかし、改正案の内容によれば年間110万円までの「基礎控除」が新設され、同額までは申告を必要としない内容に改正予定です。

計算式で比較すると、現行法と改正案の違いが分かります。

|

前提:60歳の父から18歳の子に相続時精算課税制度を適用して5,000万円の贈与をした場合(特別控除額は2,500万円、2,500万円を超える部分の税率は一律20%) |

|

|

現行の相続時精算課税による贈与 |

(課税価格ー特別控除額)×税率20%=贈与税額 |

|

改正案である2024年1月1日以降の相続時精算課税による贈与 |

(課税価格ー基礎控除額ー特別控除額)×税率20%=贈与税額 ※基礎控除額は110万円 |

上記の計算式にあてはめた場合、現行法の税額は500万円になり改正案では約478万円になります。差額は22万円になり、改正案の方が基礎控除額があるため有利になります。つまり、税額だけで判断すれば2023年に贈与するよりも1年待って2024年に贈与する方が、納税額は低く抑えられます。(贈与者の状況による部分もあります)

また、相続前贈与の取り扱いにも変更があり、現行3年以内の加算期間が、4年延びて7年以内に延長されます。

相続時精算課税の適用メリット

贈与の仕組みを利用して、下の代に早く財産を移して欲しいという狙いから、様々なメリットがあります。代表的なものは以下の4つです。

- ・超過分の贈与税率は一律20%

- ・2,500万円の特別控除

- ・早期に着手すれば相続対策となる

- ・今後、値上がりが予想される財産は現状の価値(低い価値)で評価できる

超過分の贈与税率は一律20%

贈与財産の課税価格から2,500万円を控除した残りの残額に使用する税額は、一律20%です。通常の贈与は控除額を引いた残額により、税率が異なります。そのため、財産の課税価格が高いものほど、税率が低く抑えられるので節税効果があります。

2,500万円の特別控除

通常の贈与税の計算では、控除額が税率により決まっています。相続時精算課税では、2,500万円の特別控除が適用できます。そのため、通常の贈与では税額が出ても、相続時精算課税の適用で特別控除枠内に収まり、税額ない場合があります。

早期に着手すれば相続対策となる

相続税の節税対策には、贈与で対応するしか方法はありません。一般的な贈与による対策も大切ですが、適用要件にあてはまる場合は早めに特別控除を利用して対策するのが良いでしょう。財産の額によっては、1度や2度の贈与では節税効果が大きく表れないこともあるので、長期的な計画を練って贈与を活用するのがベストです。

値上がりが予想される財産は現状の価値(低い価値)で評価できる

土地や有価証券など、状況によって評価額が変動する財産があります。現金のように、価値が決まっているものは、現時点で贈与を受けても相続で受け継いでも、価値自体に変化はありません。土地や有価証券は、大きく世相を反映するため将来相続財産として子や孫の代に引き継ぐ予定がある場合は、価値が下がっているときに贈与することで納税額を抑えられます。

相続時精算課税の注意点2つ

相続時精算課税は、うまく活用することで相続税の節税対策に大きな効果が得られます。斑目、注意が必要なことがあります。それは、贈与したタイミングでの課税価格と、今後実施予定である改正案の適用時期です。

贈与のタイミングによっては納税額が高いことがある

相続時精算課税は、課税価格に変動がある財産に対して有効な節税方法です。そのため税額だけで判断すると、適用した時期によっては実際に相続が発生したときに引き継ぐ方がいい場合があります。納税額が低いタイミングで贈与しても、結果的に納税額が高くなる可能性について、理解が必要です。

すべての人にメリットがあるわけではない

相続時精算課税を活用する場合、誰でも同じように将来発生する税負担が軽減されるわけではありません。目安は1億円です。課税評価額が1億円以下の場合は、相続時精算課税の検討でメリットが得られる可能性は大きく、1億円を超えると法定相続人の数によりメリットが薄くなります。適用前には、一度検討する必要があります。

改正案の適用実施は2024年から

現在公表されている改正案は「2024年」から適用されるものです。そのため、2023年中の相続時精算課税については現行法が適用されます。

つまり、2023年の相続時精算課税と2024年の相続時精算課税の取り扱いは異なるため、相続が発生した場合の取り扱いも2種類存在することになります。

相続時精算課税の手続きと必要書類

相続時精算課税を適用するには、書類の提出が必要です。また提出期限もあり、期限内に完了させなければ適用ができません。

申告書の提出期限

国税庁のサイトから「相続時精算課税選択届出書」をダウンロードし、必要事項を記載して税務署へ提出します。

提出時期は、贈与を受けた年の翌年の2月1日から3月15日までに提出します。

必要書類

相続時精算課税の適用を受けるには、贈与税の申告書のほかにも以下の書類が必要です。

- 贈与税の申告書

- 相続時精算課税選択届出書

- 受贈者や特定贈与者の戸籍謄本または抄本

戸籍謄本は、受贈者と贈与者の関係性の確認のために必要になります。また、贈与税の申告書と相続時精算課税選択届出書は国税庁のサイトから、戸籍謄本は役所で取得します。

暦年贈与と相続時精算課税どちらを利用すべき?

余命わずかなご高齢の方がお子さんに生活資金を少しでも前渡ししたい、と思うなら、相続時精算課税制度がおすすめです。

理由は、亡くなる直前であっても年間110万円までなら、相続税も贈与税もかからないからです。

一方、まだまだお元気で、生前贈与の持ち戻し期間7年よりもまだまだ時間があるという方は、これまで通り年110万円までなら非課税になる暦年贈与の基礎控除を活用して、時間をかけて次世代に資産を移転させることをおすすめします。

相続時精算課税制度を利用するときの注意点

今回の改正で相続税精算課税制度が使いやすくなりますが、注意も必要です。

非課税枠2500万円には将来、相続税がかかります。非課税なのはあくまで贈与税であって、相続税ではない、という点がポイントです。

また、この制度を活用する場合、贈与額の累計が2500万円に達していなくても、年間110万円を超えたら贈与税の申告が必要です。

まとめ

相続時精算課税は改正案が公表されており、2023年と2024年で贈与税の計算方法が異なります。違いは基礎控除の取り扱いと加算期間の取り扱いです。課税評価額が1億円以下の財産がある場合は、相続時精算課税の適用を検討し将来発生する相続税対策として活用するのがいいでしょう。

- 生前贈与に関する相続税の考え方

- 相続税の基礎控除の仕組みとは?相続人の数で決定

- 大分で相続税申告なら大分相続税相談室にお任せ下さい!(相続税LP)

- 相続税額の計算(相続税シミュレーション)

- 相続税の申告と納付の方法

- 税負担の軽減

- 被相続人が公務員だった方へ

- 被相続人が不動産オーナーの方

- 被相続人が経営者の方へ

- 相続税の時効について

- 農地を相続する場合のポイントと注意点について税理士が解説

- 大分税務署に相続税の相談をお考えの方へ

- 税務署から相続税についてのお知らせが届いた方へ

- 申告書を自分で作成したい方へ

- 相続税はいくらまで無税になるのか?

- 相続における路線価の考え方

- 相続税申告の期限が近づいている方へ

- 相続時精算課税とは?令和5年改正前後と注意点について詳しく解説

0120-718-737

0120-718-737